매년 2월은 연말정산의 시즌입니다. 국세청 홈택스 연말정산 간소화 시스템에서 소득공제, 세액공제 자료를 조회하는 방법을 살펴봅니다. 각 공제자료 항목별로 어떤 내용이 있는지 알아보도록 하겠습니다.

홈택스 연말정산 간소화

연말정산 소득, 세액공제 자료 조회에서는 총 14가지 항목을 조회할 수 있습니다. 홈택스 연말정산 간소화 서비스는 매년 발전하고 있어서 점점 복잡해지는 느낌도 드네요.

- 국민건강보험료

- 국민연금보험료

- 보험료

- 의료비

- 교육비

- 신용카드 사용액

- 직불카드, 체크카드 사용액

- 현금영수증 사용액

- 개인연금저축/연금계좌 납입액

- 주택자금/월세액

- 주택마련저축

- 장기집합투자증권저축/벤처기업투자신탁

- 소기업, 소상공인 공제부금

- 기부금

이렇게 총 14가지 항목입니다. 각 항목별로 간단하게 살펴보도록 합시다.

소득공제 및 세액공제 자료

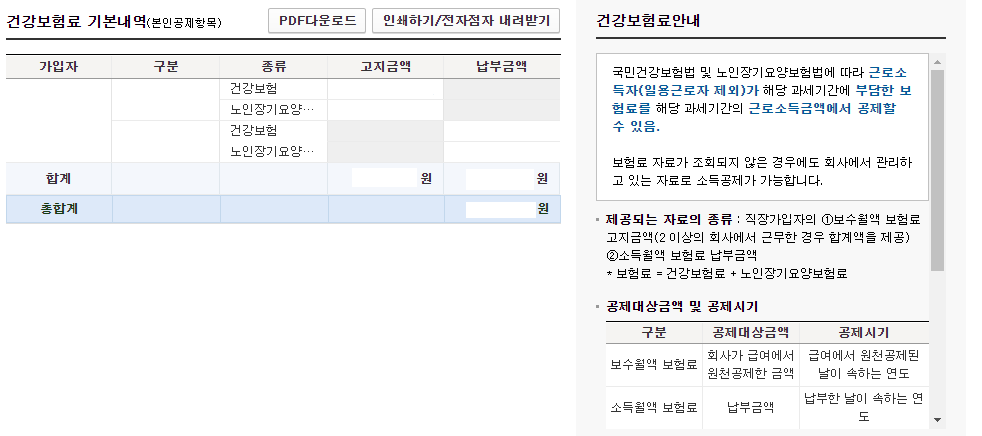

건강보험

개인정보라 금액은 가렸습니다. 건강보험은 직장가입자의 경우에는 급여에서 원천징수되므로 정확하게 내가 납부한 금액이 뜹니다. 여기서 더 추가하고 뺄 내용은 없습니다.

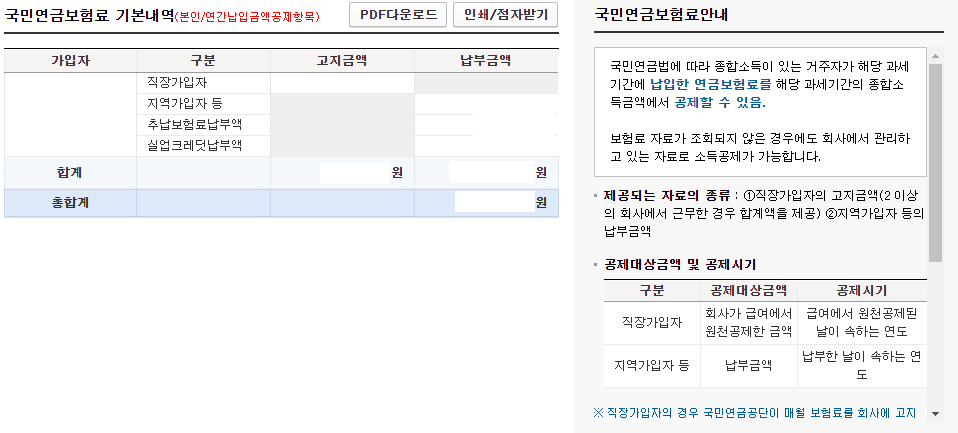

국민연금

국민연금도 마찬가지입니다. 직장가입자는 더 내고 말고할 내용이 없죠. 지역가입자는 금액을 조정하거나 상황에 따라 추납 등의 제도가 있습니다.

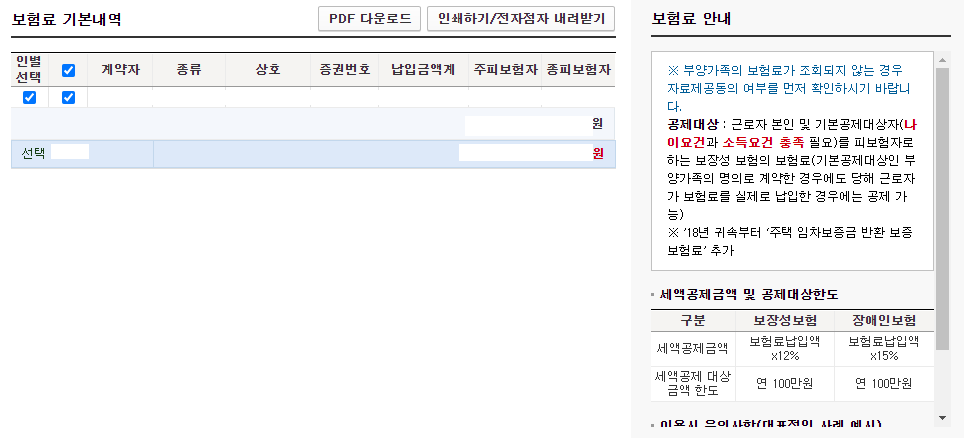

보험료

보험료입니다. 세액공제는 100만원 한도라서 보험을 많이 들어도 별로 도움이 되지 않습니다. 특히 젊을 때 보험을 많이 가입하는 것은 추천하지 않습니다. 실손보험 정도면 충분히 커버가 되고, 자동차보험도 포함되어 한도는 금방 채울 수 있습니다.

※ 참고 : 연말정산 절세전략(4), 보험료 세액공제

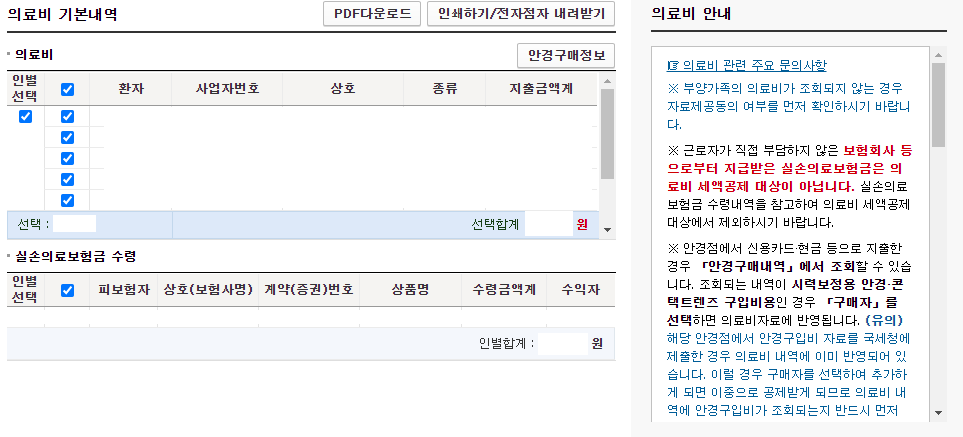

의료비

의료비는 병원, 약국에서 사용한 금액이 들어가며, 안경구입비도 포함됩니다. 안경점에서 국세청에 의료비자료를 제출하면 바로 뜨는데 그렇지 않은 경우에는 해당 안경점에서 구입영수증을 직접 발급받아서 제출해야 합니다.

의료비는 총급여의 3%를 초과하는 금액부터 공제를 받을 수 있으므로 금액이 작으면 신경쓰지 않아도 됩니다. 또한 실손의료보험금 수령액은 제외하고 공제하기 때문에 의료비공제를 받기 쉽지 않습니다.

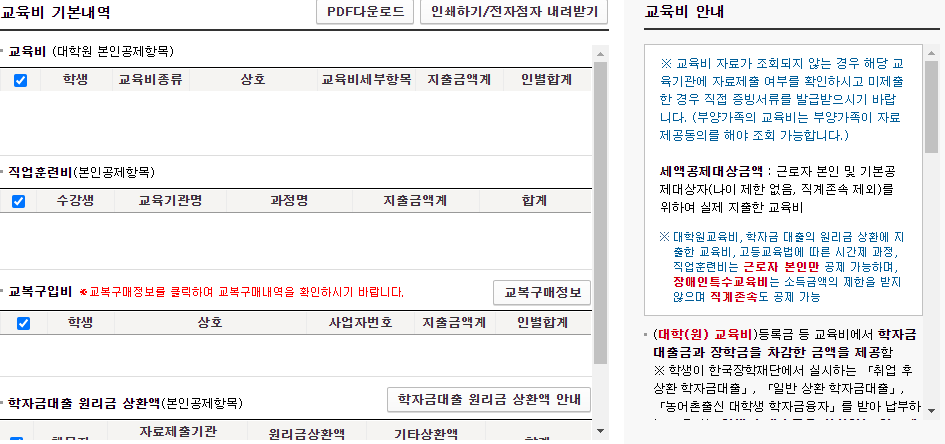

교육비

의료비와 달리 교육비는 소액이어도 세액공제를 받을 수 있어서 중요한 항목입니다. 특히 사회초년생인데 학자금대출이 있는 경우 천천히 상환해야 유리하기도 합니다.

※ 참고 : 연말정산 절세전략(5), 교육비 세액공제

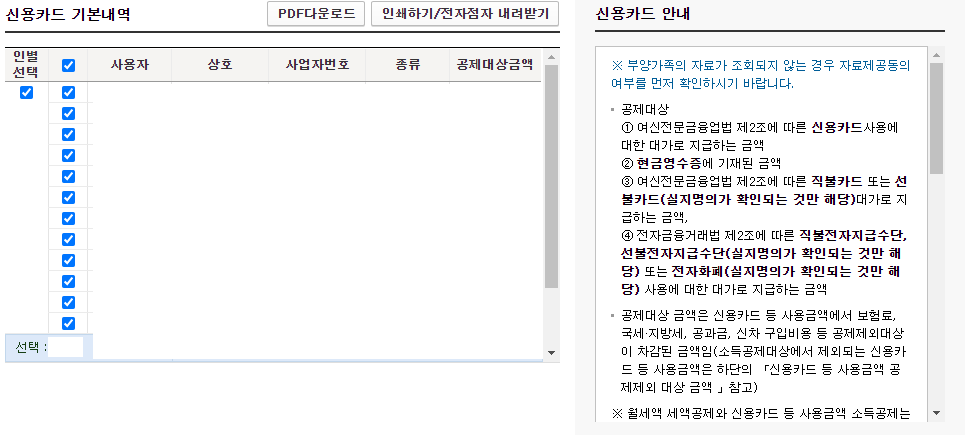

신용카드, 직불카드 등, 현금영수증

신용카드, 직불카드, 현금영수증 사용액입니다. 내가 쓴 돈에서 소득공제를 받는거죠. 총 소비액에서 공제받는 세금을 고려하면 환급률이 5%를 초과하기란 매우 어렵습니다. 즉, 소득공제를 받기 위한 과소비는 안 하는게 낫다는 뜻입니다.

일반, 대중교통, 도서공연등, 전통시장 사용분으로 나뉘는데 적당히 잘 분배해서 사용하는 것도 좋습니다. 물론 이것도 총급여의 25%를 초과하는 금액부터 공제되므로 그 이상 소비하지 않는다면 큰 의미는 없습니다.

어떻게 소비를 해야 연말정산에서 최선의 결과를 얻을 수 있는지는 아래 글을 참고해보시기 바랍니다.

※ 참고 : 연말정산 절세전략(2), 신용카드 등 사용액 소득공제

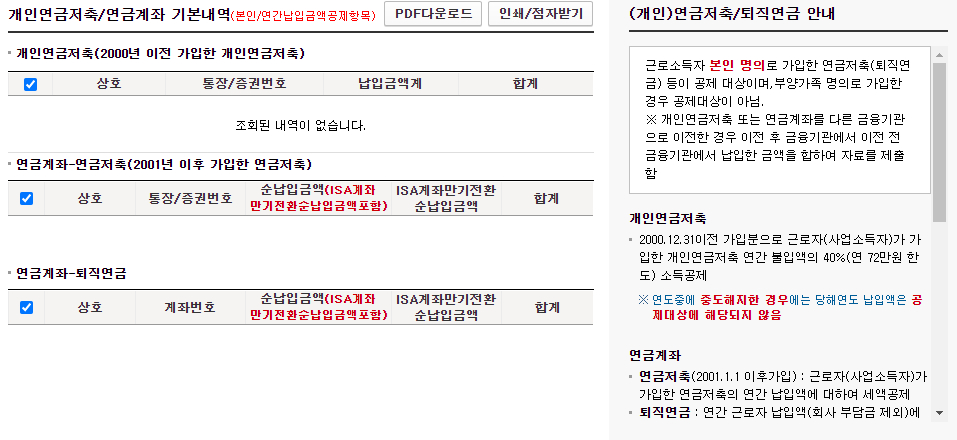

개인연금저축/연금계좌 납입액

연금저축계좌, IRP 계좌에 납입한 금액입니다. 근로자, 개인사업자 할 것 없이 꼭 챙겨야 하는 부분이죠. 세액공제 금액이 크기 때문에 안 하면 손해입니다.

※ 참고 : 연말정산 절세전략(3), 연금저축 퇴직연금 IRP 연금계좌 세액공제

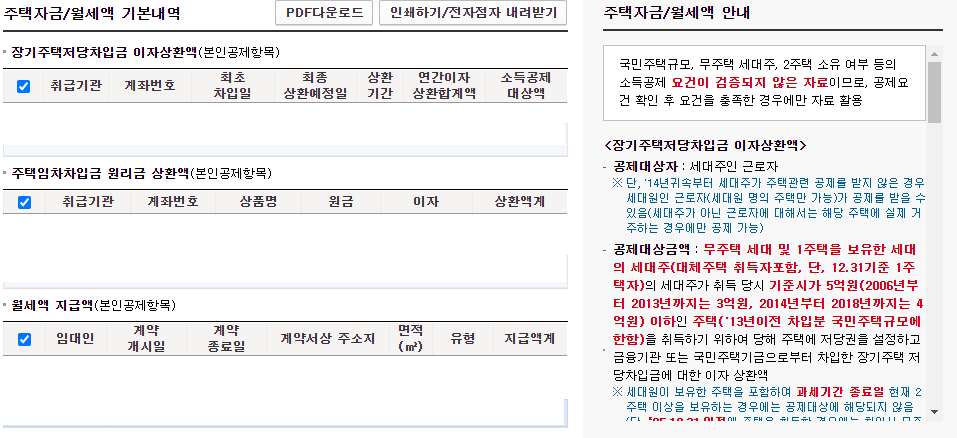

주택자금/월세액

주택자금, 월세액 항목입니다. 이 부분에 대해서는 아래 글에서 상세히 설명했습니다. 참고하시면 됩니다.

※ 참고 : 연말정산 절세전략(1), 주택자금공제, 월세액 세액공제

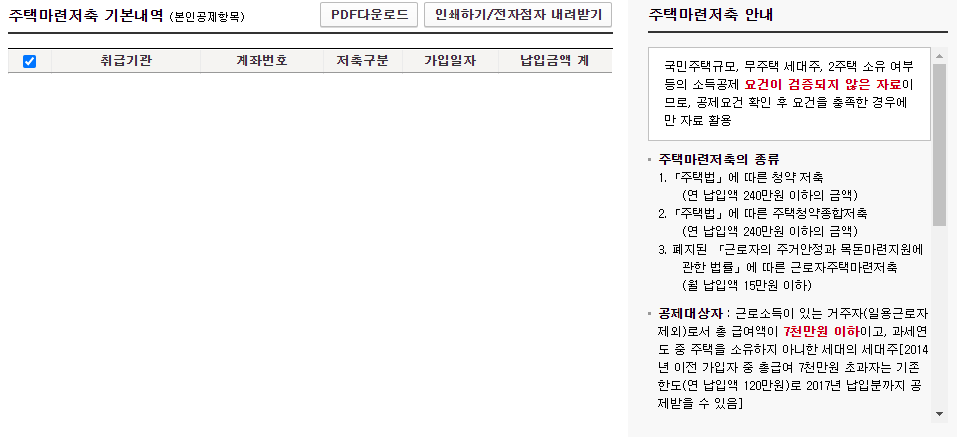

주택마련저축

청약저축 납입한 금액입니다. 소득공제를 받을 수 있지만 금액이 크지는 않습니다. 소득공제 대상 여부와 관계없이 월 10만원씩 납입하는 것을 추천합니다.

※ 참고 : 청약통장 2만원 넣으면 안 됩니다! 매월 10만원씩 넣으세요

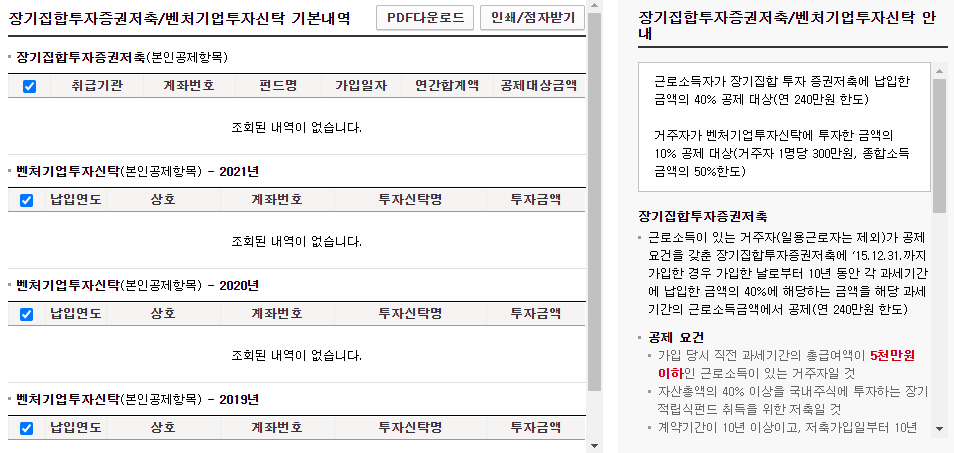

장기집합투자증권저축/벤처기업투자신탁

과거 가입이 가능했던 소장펀드 납입금액과 벤처기업투자신탁 납입금액입니다. 소장펀드는 청년형 소득공제 장기펀드로 다시 부활한다고 합니다. 가입조건에 해당되는 분들은 가입하는 것도 좋을 것 같습니다.

벤처기업투자신탁은 코스닥 벤처펀드 등이 해당되는데 투자금의 10%를 소득공제하므로 효과가 크지는 않습니다. 소득이 높은 분들은 그나마 고려할만한 옵션이 되겠네요.

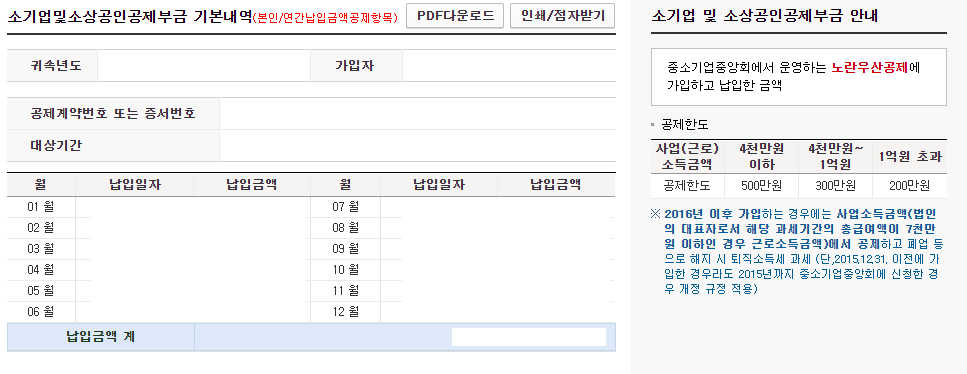

소기업, 소상공인 공제부금

중소기업중앙회에서 운영하는 노란우산공제에 납입한 금액을 소득공제 받는 것입니다. 일반 직장인은 해당사항이 없겠지만 개인사업자에게는 매우 꿀같은 공제죠.

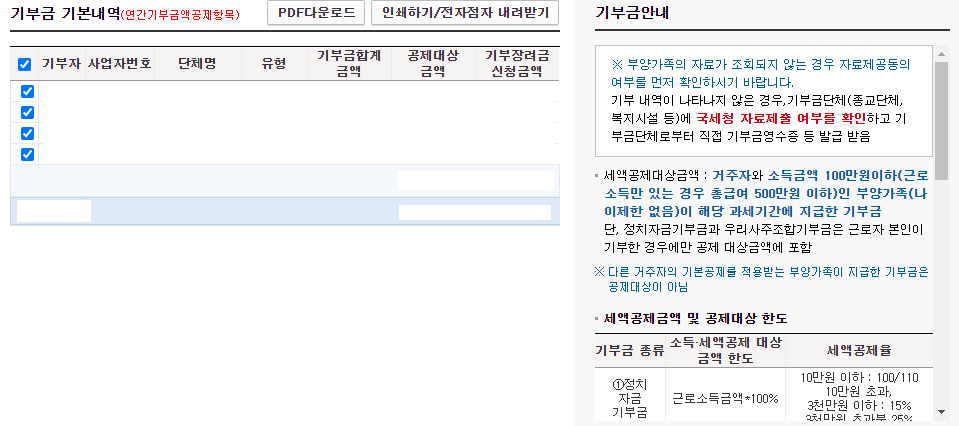

기부금

기부를 하고 사회에 환원하는 것도 중요한 일이죠. 기관에 따라 기부금이 국세청과 연동되어 신고되지 않는 곳도 있습니다. 이런 경우에는 기부금 영수증 등 증빙자료를 제출해야 공제를 받을 수 있습니다.

이렇게 소득공제, 세액공제 항목을 살펴보았습니다. 내년에도 연말정산 때 좋은 성과를 얻으려면 각 항목별로 전략을 가지고 지출을 해야 좋을 결과를 얻을 수 있겠죠. 화이팅입니다!